Von Gordon Kerr und John Butler unter Mitwirkung von Enrico Colombatto.

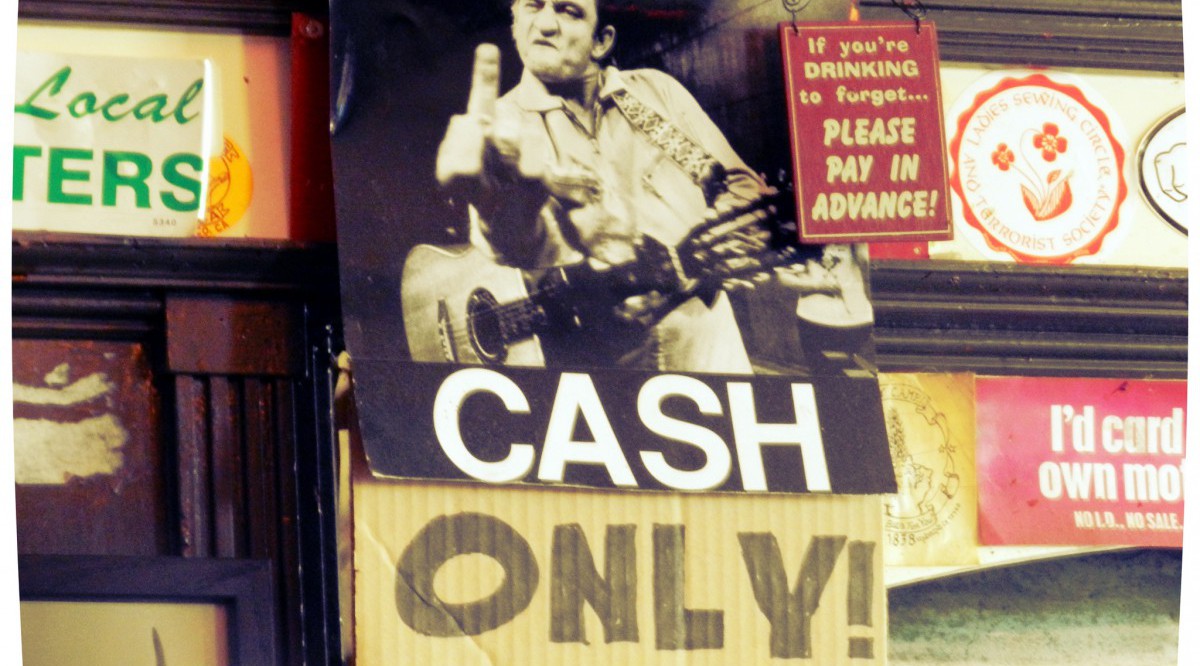

Photo: CasparGirl from flickr (CC BY 2.0)

Einige Zentralbanker spielen mit dem Gedanken, das Bargeld abzuschaffen, um negative Zinsen setzen zu können. Die negativen Folgen einer solchen geldpolitischen Maßnahme wären maßgeblich und zahlreich. Am Ende würde sie vor allem Armen und Sparern Schaden zufügen.

Lösung der Krise: Negative Zinsen und Bargeldabschaffung?

Auch wenn sich Kritik an ihrer Politik zaghaft ausnimmt, führende Zentralbanker wissen, dass ihre lockere Geldpolitik gescheitert ist. Auf die Frage, was er für das größte Risiko für die Finanzstabilität halte, antwortete Andrew Haldane von der Bank of England vor einem Untersuchungsausschuss des britischen Parlaments 2013 mutig: „Lassen Sie uns ehrlich sein. Wir haben absichtlich die größte Staatsanleihenblase der Geschichte herbeigeführt.“ Daraufhin hin wurde er zurechtgewiesen und von seinem Posten als Head of Financial Stability der Bank of England abberufen.

Am 18. September 2015 – nunmehr zurück als Chefökonom der Bank of England – machte Haldane in seiner Analyse eine Rolle rückwärts und schloss sich einer wachsenden Gruppe globaler Finanzkoryphäen an, die „die Lösung der Krise“ in einer Kombination aus negativen Zinsen und der Abschaffung von Bargeld sehen. Seit Harvard-Ökonom Kenneth Rogoff im April 2014 ein Paper veröffentlichte, indem er das Für und Wider einer Abschaffung des Bargeldes diskutierte, sprachen sich andere bekannte Ökonomen wie Willem Buiter, Chefökonom der Citygroup, Nobelpreisträger Paul Krugman oder auch Peter Bofinger, Mitglied des deutschen Sachverständigenrates, für eine Abschaffung des Bargeldes aus.

Einige Staaten ergreifen erste Maßnahmen

Die Möglichkeit einer Bargeldabschaffung muss ernst genommen werden. Eine Reihe von Regierungen strebt die Abschaffung bereits an. Dänemark hat angekündigt, es Tankstellen, Geschäften und Restaurants zu erlauben, Bargeld zu verweigern und auf elektronische Zahlungen zu bestehen.

Viele Länder haben die maximal zulässige Grenze für Cash-Transaktionen gesenkt. Frankreich nutzte die Charlie Hebdo Gräueltaten dieses Jahres als Vorwand, um die Grenze zulässiger Bargeldtransaktionen von 3.000 auf 1.000 Euro zu senken, weil die Terroristen teilweise mit Barmitteln finanziert wurden.

Negative Zinsen: Fortsetzung der gescheiterten Geldpolitik

Die Argumente für negative Zinsen sind ziemlich offensichtlich. Nach fast 7 Jahren Niedrigzins- und Nullzinspolitik, die nicht zur erhofften wirtschaftlichen Erholung geführt haben, ist klar, dass mehr getan werden muss. So lautet jedenfalls das scheinbar weitverbreitete Credo. Deshalb bräuchte man nun negative Zinsen.

US-Daten zeigen nämlich, dass die erhoffte Erholung keineswegs sicher eingesetzt hat. Das reale BIP pro Kopf stieg von 49.500 US-Dollar in 2007 (4. Quartal) nur auf 50.900 US-Dollar im Jahr 2015 (2. Quartal). Der Anteil beschäftigter Männer im Alter von 25 bis 54 sank von 87,3% im Jahr 2007 (4. Quartal) auf 84% im Jahr 2014 (4. Quartal). Diese Daten deuten auf das Scheitern der Niedrigzins- und Nullzinspolitik hin und implizieren, dass eine Negativzinspolitik eine letzte, verzweifelte geldpolitische Maßnahme ist.

Viele Beobachter scheinen eine negative Zinspolitik jedoch als natürliche Entwicklung zu akzeptieren. In einigen Ländern haben Banken bereits negative Zinsen auf Bankeinlagen erhoben – dies aber nur auf einem sehr bescheidenen Niveau. So führte eine Reihe Schweizer Banken im Januar Gebühren (negative Zinsen) von etwa 0,7% pro Jahr auf Einlagen von über 100.000 Franken ein.

Idee negativer Zinsen bedarf Abschaffung des Bargeldes

John Butler hat sich 2012 unter Berufung auf Forschungsergebnisse aus der New Yorker Federal Reserve über die möglichen unbeabsichtigten und schädlichen Folgen negativer Zinsen geäußert. Er beschreibt die Tendenz zur Negativzinspolitik als ein „pathologisches Element“. Denn Zentralbanker wissen in der Tat, dass es einen Punkt gibt, an dem Anleger der Negativzinspolitik widerstehen. Nehmen wir an, die Zinsen fallen auf -5%. Dann werden sich Unternehmen finden, die eine Art Verwahrservice für große Bargeldguthaben mit einer Gebühr von nur 4% anbieten.

Banken werden dann reihenweise scheitern, weil ihre Kunden ihre Depositen abziehen würden. Dies wäre gleichbedeutend mit einem Run auf Banken, da die Banken angesichts ihres derzeitigen Leverages und der (zeitlichen) Inkongruenz von Vermögenswerten und Schulden nicht in der Lage wären, den Wünschen ihrer Kunden nachzukommen. Die Zentralbanker wissen deshalb, dass sie eine Negativzinspolitik nur dann wirklich umsetzen können, wenn es kein Bargeld mehr gibt.

Bargeldabschaffung hätte vielfältige negative Folgen

Kevin Dowd erklärt in seinem neuesten Paper, dass eine Negativzinspolitik deshalb nicht nur makroökonomischer Unsinn wäre, sondern die sozialen und wirtschaftlichen Folgen einer einhergehenden Abschaffung von Bargeld erschreckend wären. Sollte eine solche Politik umgesetzt werden, hätte sie massive negative Auswirkungen auf die Wohlfahrt, Eigentums- sowie Bürgerrechte und würde die Beziehung zwischen dem Individuum und dem Staat grundlegend verändern.

In der Praxis würde das Fehlen von Bargeld vor allem den Armen und Mittellosen Schaden zufügen. Die Idee einer bargeldlosen Welt geht davon aus, dass jeder die erforderlichen digitalen Technologien und Fähigkeiten besitzt, die zur Nutzung notwendig wären. Es wird weiterhin davon ausgegangen, dass das digitale System fehlerfrei arbeitet. Mit beidem ist jedoch nicht zu rechnen. Auf Almosen Angewiesene wäre zudem gewiss nicht geholfen. Wer heute einen Euro in bar gibt, wäre vermutlich weniger dazu geneigt, wenn für die Transaktion zunächst digitale Koordinaten ausgetauscht werden müssten.

Negativzinspolitik macht Sparen weniger attraktiv

Auch relativ gutgestellte Mitglieder der Gesellschaft wären betroffen. Eine der Bargeldabschaffung folgende Negativzinspolitik würde Anreize setzen, mehr zu konsumieren und somit weniger zu sparen. Wir sollen essen, trinken und fröhlich sein; zumindest wenn es nach den Zentralbanken geht.

Die Aufmerksamkeit für die Idee der Bargeldabschaffung mit dem Ziel negativer Zinsen mag aber auch Vorteile haben, wie Alistair McLeod von GoldMoney schreibt: „Die Negativzinspolitik macht monetäre Inflation als versteckte Steuer, der sich die Gesellschaft im Allgemeinen nicht bewusst ist, sehr deutlich. Bereits die Nullzinspolitik hat hohe nicht-finanzierte Pensionsverpflichtungen geschaffen … aber wie sollen Pensionsverpflichtungen bei negativen Zinsen überhaupt bewertet werden? Sparern, also der Mehrheit der Verbraucher, steht eine böse Überraschung bevor.“

Dieser Beitrag erschien zuerst bei dem Institute for Research in Economic and Fiscal issues.

Photo: CasparGirl from flickr

Das Zinsniveau ist also deshalb niedrig, weil es ein viel zu hohes Geldangebot gibt.

https://de.wikipedia.org/wiki/Geldangebot

Bislang hatten wir es angenommen, dass man doch nur eine Zentralbank bräuchte, um die Geldmenge zu steuern. Dann würde es doch vermutlich mehr Konsum geben und und es würde insofern mehr Arbeit entstehen.

Jetzt wächst immer mehr die Erkenntnis, dass dies ein Irrtum gewesen sein musste.

Jedenfalls haben wir zurzeit eine Situation, in der man sich keine Rente mehr ansparen kann.

Es gibt die drei Produktionsfaktoren „Arbeit, Boden und Kapital“.

Wir stellen fest, dass der Produktionsfaktor Kapital fehlerhaft verteilt ist, weil wir irrig der Auffassung waren, dass es einzelne Personen sein müssten, die uns Arbeit geben.

Außerdem müssen wir wegen dem Klimaschutz auch ein wenig mehr als bisher über den Produktionsfaktor „Boden“ nachdenken.