Photo: Karl Moor from flickr (CC BY-NC-ND 2.0)

Der Weltspartag war früher ein Fest. Großeltern pilgerten mit ihren Enkelkindern in die Filialen der Sparkassen und Volksbanken, um das Sparschwein zu leeren. Die Kinder bekamen große Augen, nicht nur durch die Geschenke und Luftballons, die die Bankberater bereithielten, sondern durch die Zinsgutschrift, die auf dem Sparbuch aktualisiert und ausgewiesen wurde. Die Knirpse lernten so sehr früh, dass der Konsumverzicht heute, durch die Zinsgutschrift belohnt wird, damit man sich später etwas Größeres leisten konnte.

Die Großeltern, deren Kinder und Kindeskinder, waren Teil einer Sparkultur, die mehrere Generationen nicht nur vereinte, sondern prägte. Die Großeltern waren sensibilisiert durch die zwei großen Währungsreformen der deutschen Geschichte 1923 und 1948, die ihr Sparvermögen über Nacht vernichteten. Dieses Wissen gaben sie an ihre Kinder weiter und diese an ihre. Die Politik der Deutschen Bundesbank war das Ergebnis dieser generationsübergreifenden Erfahrungen. Die gesetzliche Normierung der Deutschen Bundesbank im Bundesbankgesetz von 1957 und ihre Unabhängigkeit von der Regierung war daher nicht die Ursache, sondern die Folge dieser traumatischen Erlebnisse. Es sollte nie wieder zur Geldvernichtung kommen. Dies war Teil eines Generationenvertrages.

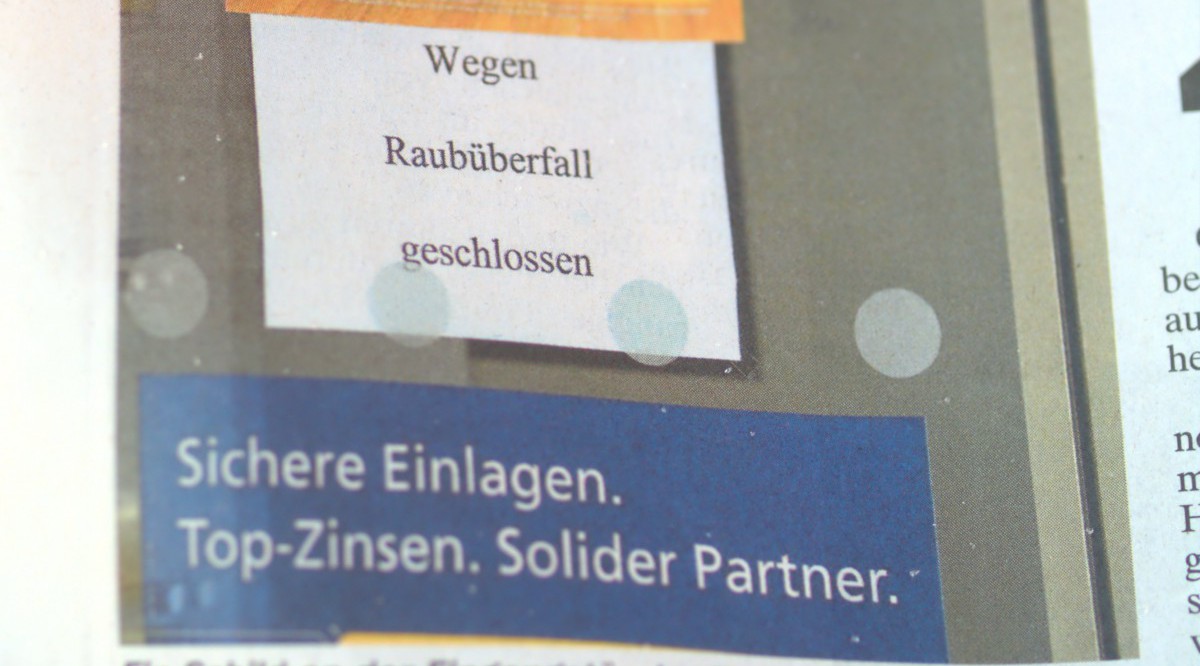

Als am diesjährigen Weltspartag am 31. Oktober Oma und Opa mit ihren Enkelkindern in die Filiale der Sparkasse oder Volksbank aufbrachen, gab es zwar noch Geschenke und Luftballons, aber sonst lange Gesichter. Die Bankberater versprachen dieses Mal nur einen effektiven Zinssatz von 0,41 Prozent bei einer Einlage mit bis zu 3-monatiger Kündigungsfrist. Oma und Opa erinnern sich noch sehr gut daran, als sie 1974 mit ihren Kindern zur örtlichen Bank am Weltspartag gingen. Damals gab es noch 5,51 Prozent effektiv im Jahr. Zwar war damals die Inflationsrate wesentlich höher als heute, dennoch hatte das klassische Sparen seine Attraktivität. Es war die Chance des kleinen Mannes, den Wertverlust seiner Rücklagen zu mindern. Heute kann das Geld in der Spardose oder unter der Bettdecke bleiben oder gleich ausgegeben werden. Die Folgen sind schon heute erkennbar. Die Sparneigung der Deutschen ist seit Jahren auf einem historischen Tiefpunkt. Die Sparkultur in Deutschland stirbt scheibchenweise.

Wenn an der Garderobe Ihr Mantel verliehen wird

Hinter dem Sparen steckt eine beachtliche Leistung: Sparer verzichten auf Konsum im Jetzt, um fürs Morgen zu sparen. Dazu bringen sie ihr Geld zur Bank. Hinter diesem unscheinbaren „Geld zur Bank bringen“ steckt ein wichtiger Vorgang: Wer sein Geld zur Bank bringt, verliert sein Eigentum daran. Stattdessen erhält er eine Forderung gegen die Bank auf Rückzahlung des der Bank überlassenen Betrags. Wichtig: Die Bank zahlt nicht genau die Scheine und Münzen zurück, die sie erhalten hat – Juristen nennen dies eine Leihe. Sondern sie bezahlt die Forderung ihres Kunden mit irgendwelchen Münzen und Scheinen – die Juristen sprechen in diesem Fall von Darlehen. Die Bank kann während der Zeit der Überlassung über das Geld fast nach Belieben verfügen.

Das unterscheidet die zeitgenössische Bank von einer Garderobe im Theater. Wer an einer Garderobe seinen Mantel abgibt, der zahlt üblicherweise Geld dafür, dass seine Kleidung sicher verwahrt wird und er genau diesen Mantel nach Ende der Vorführung zurückerhält. Man stelle sich vor, der Manteleigentümer wolle das Theater vorzeitig verlassen und verlangte seinen Mantel schon nach dem zweiten von drei Akten heraus. Doch der Garderobenbetreiber verneint die Herausgabe des Mantels mit dem Hinweis, er habe diesen bis zum Ende des Stücks an einen anderen Herrn verliehen. Dieser bringe ihn aber rechtzeitig zurück, man möge sich ein wenig gedulden.

Was an der Garderobe undenkbar ist, ist Usus im modernen Banksystem. Das der Bank überlassene Geld wird von ihr für eigene Zwecke benutzt. Ein amerikanischer Jurist schrieb einmal ein bekanntes Buch über „Das Geld anderer Leute und wie die Banker es benutzen“. Er hatte zwar nicht genau den hier beschriebenen Vorgang im Sinn, doch der Titel trifft den Kern der Angelegenheit. Denn Banken nehmen die ihnen überlassenen Einlagen und geben daraus Darlehen an Dritte. Ihr überlassene Sicherheiten benutzen sie, um weiteren Kredit billig aufzunehmen und das Geld dann zu höheren Zinsen weiter zu geben. Kern des Geschäftsmodells ist die sogenannte Fristentransformation. Von der Bank kurzfristig geschuldete Gelder werden langfristig weitergegeben: Geld auf dem Girokonto ist jederzeit fällig und kann vom Kunden abgehoben werden. Doch die Bank spekuliert darauf, dass nicht jeder Kunde zur gleichen Zeit sein Bargeld vom Girokonto abhebt. Daher gibt sie einen Teil des Geldes auf Girokonten als Darlehen mit einer längeren Laufzeit weiter. Fristentransformation ist mit Profit verbunden. Für das Girokonto zahlt sie wenig Zinsen, für die Vergabe langfristiger Kredite erhält sie mehr.

Profit und Risiko

Wo Profit ist, da ist Risiko nicht weit. Wer Gelder langfristig weggibt, die er kurzfristig schuldet, kann immer in die Gefahr geraten, dass die Kurzfristgläubiger mehr Geld zurückverlangen als momentan zur Verfügung steht. Wenn die kurzfristig zur Rückzahlung fällig gestellten Forderungen nicht bezahlt werden können, wird der Schuldner zahlungsunfähig. Das wäre ein Insolvenzgrund. Natürlich kann es auch passieren, dass jemand, der sich von der Bank langfristig Geld geborgt hat, dieses nicht zurückzahlen kann. Auch dann kann eine Bank in die Bredouille geraten. Denn dann hat sie nicht genügend Geld, um ihrerseits die Einleger auszuzahlen, wenn diese ihr Geld zurückverlangen. Das ist der Fall der Überschuldung, der zweite denkbare Insolvenzgrund.

Das Risiko ist wohlbekannt. Immer wenn die Gefahr besteht, dass eine Bank pleite ist, kommt es zum sogenannten Bankrun oder Bankensturm. Das ist das Windhundrennen der Gläubiger. Jeder will der erste sein, der sein Geld abhebt und so schadlos davon kommt. Da die Banken sich auch untereinander Geld borgen, kann ein Bankensturm von der einen auf die andere Bank übergreifen. Diese Gefahr ist in einem Zentralbanksystem, in dem die Geschäftsbanken ein Vielfaches ihrer Einlagen von der Zentralbank borgen können, besonders groß. Daher gibt es kein Zentralbanksystem, das der Staat nicht durch ein gesetzliches Einlagensicherungssystem flankiert. Das bewirkt zweierlei: Die Stabilität einer Bank wird abhängig von der Stabilität des Systems. Und die Einleger verlieren einen Anreiz, sich um die Sicherheit ihrer Einlagen höchstpersönlich zu kümmern. Das ist ein klassischer Prinzipal-Agenten-Konflikt.

Soweit es sich dabei um eine Haftung für die Einlagen ohne die Zahlung einer Versicherungsprämie handelt, handelt es sich zusätzlich um eine Subvention mit schädlichen Anreizen. Die Merkelsche Garantie während der Lehman-Krise ist eine solche schädliche Garantie. Frau Merkel hat die Sicherheit der Sparguthaben versprochen, ohne dass dafür eine Versicherungsprämie zu zahlen war. Wenn Dritte – Frau Merkel hat selbst nicht genug Geld, für ihre Garantie soll der Steuerzahler haften – ein Risiko übernehmen ohne dafür entschädigt zu werden, wird der Begünstigte mehr Risiken eingehen. Genau das ist dem Bankensystem seit Lehman auch passiert. Statt die gesetzlichen Einlagensicherungssysteme immer weiter auszufeilen, auf ganz Europa auszurollen, sollten wir sie schrittweise abschaffen (vgl. Kevin Dowd, Deposit Insurance: A Sceptical View). Das bedeutet nicht, dass sich Banken und Bankengruppen, wie Sparkassen und Volksbanken, nicht gegenseitig zur Hilfe verpflichten können und dürfen. Es bedeutet lediglich, dass es keine Aufgabe des Staates ist, Einlagen zu sichern und sie durch Zwangsbeiträge aller zu finanzieren.

Das “Trennbankensystem”

Ein besseres System die Einlagen zu schützen wäre das im folgenden vorgeschlagene Trennbankensystem: Banken bieten Konten an, auf denen sie Geld tatsächlich lediglich verwahren oder es bei ihrer Notenbank hinterlegen. Das Eigentum am Geld geht nicht auf die verwahrenden Banken über. Diese trennen das verwahrte Geld von anderen Einlagen. Das verwahrte Geld wird von ihnen nicht weiterverliehen und nicht als Pfand bei der Zentralbank eingesetzt. Die Verwahrkonten können für den Zahlungsverkehr genutzt werden. Doch bei einer Insolvenz der Bank wären die Verwahrkonten nicht betroffen. Da die Bank von solchen Verwahrkonten keine Vorteile hat, werden Banken keinen Zins bezahlen, stattdessen sogar Gebühren nehmen. Der Kunde hat den Vorteil, dass er einen Bankensturm nicht zu fürchten braucht. Der spanische Ökonom Jesus Huerta de Soto hat gezeigt, dass solche Verwahrverträge kein Novum in der westeuropäischen Bankenrechtsgeschichte wären.

Alle drei Schritte zusammen, die Abwicklung eines chronisch überschuldeten Zentralbankensystems, die Abschaffung der gesetzlichen Einlagensicherung sowie das Angebot von Verwahrkonten sind Schritte hin zu einem stabilen Finanzsystem. Das bedeutet viel mehr Markt, Wettbewerb und persönliche Haftung im System. Nur so wird das System stabil.

Dein Kommentar

An Diskussion beteiligen?Hinterlasse uns Deinen Kommentar!