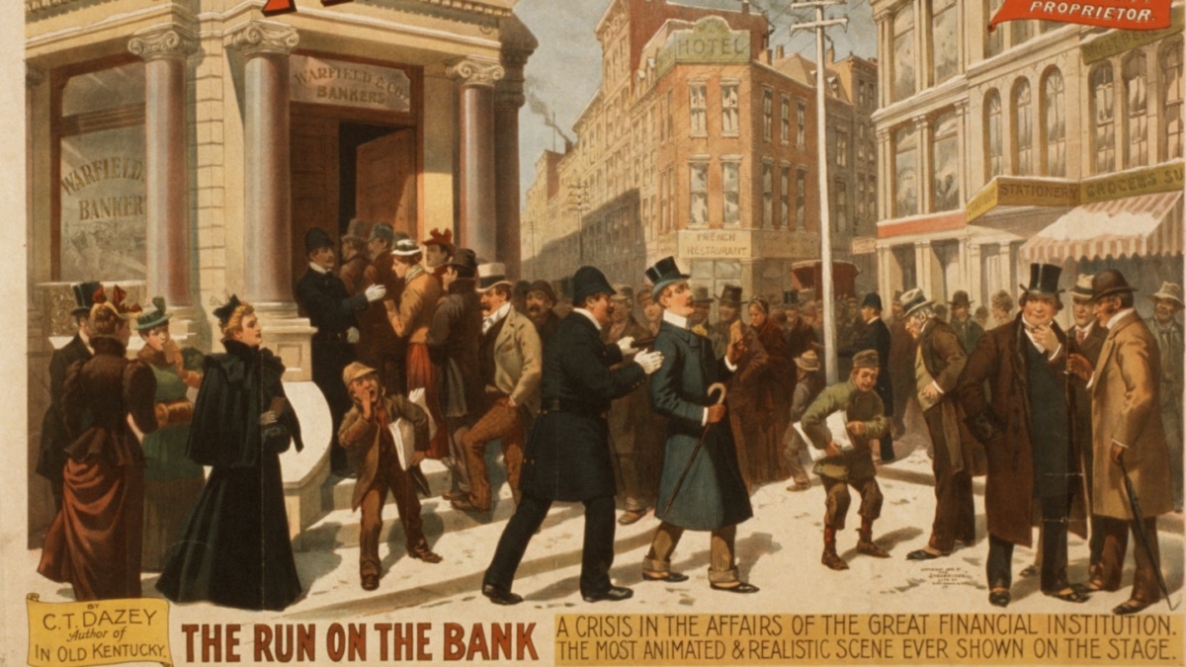

Photo: pingnews.com from Flickr (CC 0)

Nach 15 Jahren erleben wir womöglich die nächste große Finanzkrise. SVB, Credit Suisse und Zentralbanken versprühen starke 2008er Vibes. Was hat es damit auf sich?

Zwei der drei größten US-Bankenpleiten an einem Wochenende

Innerhalb der letzten zwei Wochen sind drei amerikanische Banken kollabiert. Und was für welche! Die Pleite der „Silicon Valley Bank“ (SVB) war die zweitgrößte in der Geschichte der USA, diejenige der „Signature Bank“ die drittgrößte. Beide wurden ausgelöst durch einen „Bank Run“. Also einen kurzfristigen Ansturm vieler Kunden, die gleichzeitig ihre Einlagen abheben wollen. Ausgelöst wurde der Bank Run durch Gerüchte über mangelnde Liquidität und hohe Verluste der Banken. Das besondere an der SVB war dabei, dass sie der Hauptfinanzier für die amerikanische Venture-Capital Szene war. Tausende Start-Ups wie „Roku“ oder „Circle“, der Herausgeber des daraufhin auch in Turbulenzen geratenen Stablecoins „USDCS“, waren betroffen. In der Folge taumelten die Finanz- und Kryptomärkte und ein größerer Bankenkollaps war zu befürchten. Die FDIC (das amerikanische Äquivalent zum Einlagensicherungsfond), die Zentralbank (FED) und das Finanzministerium reagierten deshalb mit weitreichenden Maßnahmen. Sie garantierten die umgehende Auszahlung aller Einlagen bei jeglichen zahlungsunfähigen Banken, also auch jene über der Einlagensicherungsgrenze von 250.000 US-Dollar, und stellten allen weiteren in den USA tätigen Banken umfassende Kreditvereinfachungen zu Verfügung. All das erinnert stark an die letzte große Finanzkrise. Zurecht?

Das Mindestreserve-System: bis alle an ihr Geld wollen

In den USA gibt es mehr als 4000 Geschäftsbanken. Gleichzeitig kontrollieren nach Jahrzehnten der Konsolidierung die 5 größten unter ihnen knapp 50% aller Einlagen. Das bedeutet der Markt ist extrem ungleich verteilt. Einer kleinen Gruppe Giganten (wie die Citibank oder JP Morgen Chase) stehen unzählige kleine Regional- und Spezialbanken gegenüber. Viele von diesen standen nach der SVB-Pleite selbst am Abgrund, da ihnen am wenigsten zugetraut wurde, über genügend Liquidität zu verfügen, um einem Bank Run standzuhalten. Wie konnte es dazu kommen?

Das globale Bankensystem operiert auf Basis eines Mindestreserve-Systems. Das bedeutet, dass Banken immer einen gewissen Teil der Einlagen ihrer Kunden für Auszahlungen vorhalten müssen. Den Rest können sie, unter strengen Auflagen, nutzen, um durch Kredite oder Anlagen Geld zu verdienen. Dadurch können Geschäftsbanken selbst neues Giralgeld schöpfen, da das „gleiche“ Geld nun als Einlage des einen Kunden und Kredit des anderen Kunden doppelt existiert. Das Mindestreserve-System kann allerdings nur so lange funktionieren, wie die Kunden nicht gleichzeitig versuchen, ihre Einlagen abzuheben. Dann kommt es wie bei der SVB zu einem Bank Run. Technisch gesehen, verfügte die SVB über ausreichend Vermögenswerte, um alle ihre Kunden auszuzahlen. Tatsächlich jedoch waren die Reserven der Bank weit weniger wert als in den Bilanzen aufgeführt.

Zinserhöhungen führen zu einem Wertverfall langfristiger Staatsanleihen

Nach der Finanzkrise 2008 waren sich die Staaten einig, dass Banken umfangreichere und vor allem qualitativ hochwertigere Reserven bereithalten müssten. Die strikteren Regeln, besser bekannt als „Basel III“, führten dazu, dass amerikanische Banken massenhaft US-Staatsanleihen kauften (ein schöner Nebeneffekt für die chronisch überschuldeten USA). Da diese aber in der langen Nullzinsperiode kaum Erträge abwarfen, gingen viele Banken Laufzeiten von bis 10 Jahren ein, die ob ihrer Länge zumindest mit mehr als 1% verzinst wurden. Das ging so lange gut, wie die Zinsen niedrig blieben. Warum? Zwar haben Staatsanleihen ein festgelegtes Auszahldatum, an dem der ausgebende Staat den ursprünglichen Betrag plus Zins zurückzahlt. Währenddessen werden die Anleihen allerdings auch auf dem Kapitalmarkt gehandelt. Und in dem Moment, in dem die FED innerhalb eines Jahres den Leitzinssatz von 0 auf 4,75 Prozent erhöhte, verloren die Niedrigzinsanleihen von SVB und Co. massiv an Wert. Denn wer kauft schon einer Bank eine Anleihe ab, die noch 8 Jahre läuft und mit nur 1,25 Prozent verzinst ist, wenn gleichzeitig neue 2-jährige Staatsanleihen mit 5%-Verzinsung ausgegeben werden. Als die SVB also verzweifelt versuchte, ihre Reserven zu Geld zu machen, musste sie massive Verluste einstecken.

Doch warum fiel das erst jetzt auf? Schließlich saß der Chef der Fed, Jerome „Jay“ Powell, noch vor 10 Tagen vor dem Kongress und verkündete, die amerikanischen Banken seien robust und gesund. Hierbei handelt es sich um klares Regulierungsversagen. Denn die Aufsichtsbehörden gestatteten den Banken, Staatsanleihen mit ihrem Nennwert zu bilanzieren. Also dem Wert, den die Banken am Ende der Laufzeit vom Staat zurückerhalten würde. Eine groteske Regel in einem ansonsten überregulierten Sektor, sollten doch gerade die Staatsanleihen für mehr Sicherheit sorgen. Stattdessen konnten Banken die mit jeder Zinserhöhung größer werdenden Lücken in ihrer Bilanz verstecken – immer in der Hoffnung, dass vor Auslaufen der Anleihen Ende der 2020er Jahr niemals viele Kunden gleichzeitig an ihr Geld wollen. In der Folge entstanden viele kleine Zombie-Banken, die nur auf dem Papier über die Einlagen ihrer Kunden verfügten.

Weder Staat noch Banken sind allein verantwortlich

Wer aber trägt die Schuld an der Misere? Die Zombie-Banken sind das Produkt einer katastrophalen Zinspolitik, gepaart mit verantwortungslosem und kurzsichtigem Geschäftsgebaren und Regulierungsversagen. Geschäftsbanken und Zentralbanken haben gemeinsam erheblich zu der Misere beigetragen. Die betroffenen Banken sind mit dem Kauf von langfristigen Staatsanleihen kurz vor einer für viele absehbaren Zinswende ein viel zu großes Risiko eingegangen. Insbesondere weil sie sich nicht adäquat gegen höhere Zinsen versicherten – schließlich verkaufte die SVB noch vor Kurzem in großem Umfang Papiere, die sie gegen die nun eingetreten Verluste abgesichert hätten.

Die Zentralbanken wiederum haben in den letzten Jahren ein aberwitziges Marktumfeld geschaffen. Erst wurden im Zuge des Covid-Crashs die Märkte mit einer nie dagewesenen Menge an Geld überflutet. Nur um kurze Zeit später im Kampf gegen die aus der Geldflut resultierenden Inflation die Leitzinsen in einem nie dagewesenen Tempo zu erhöhen. Pures Gift für das langfristig angelegte Bankenwesen. Und nun stehen die Zentralbanken vor einer diabolischen Zwickmühle: Entweder sie entziehen den Märkten weiter Liquidität und stürzen damit etliche Zombie-Banken in den Ruin oder sie öffnen abermals die Geldschleusen und hoffen, dass sich das Problem Inflation irgendwie von allein erledigt.

Wasser marsch!

Die Reaktionen von FED und Staat deuten auf zweiteres hin. Aus Angst vor einer Kettenreaktion kommt es wie 2008 abermals zu einem „bail out“ – zur Rettung der Zombie-Banken. Dabei muss man dem Staat eines zugutehalten: Die Anleger der bereits insolventen Banken gehen leer aus. Lediglich die Einleger erhalten ihre Gelder vollumfänglich zurück. Für alle anderen, die das Glück hatten, nicht als erste Pleite zu gehen gilt hingegen: Wasser marsch! So gestattet die FED allen Banken, sich für ein Jahr bei ihr gebührenfrei, zinslos und zum Nennwert (!) von als Sicherheit zu hinterlegenden Staatsanleihen frisches Geld zu leihen. Das Institut J.P. Morgan schätzt, dass das einer Kapitalspritze von bis zu 2 Billionen Dollar entsprechen könnte. Damit werden genau jene Banken und deren Anleger aus der Klemme befreit, die kein Geld in die Hand genommen haben, um sich gegen Zinsrisiken abzusichern. Ein klassischer Bail Out, und wieder mal kein großer Anreiz, in Zukunft risikobewusster zu agieren. Gleichzeitig, und das ist die eigentliche Revolution, garantiert das Triumvirat aus FED, Finanzministerium und Einlagensicherungsfonds alle (!) Einlagen bei allen Banken, also auch jene über dem eigentlichen Grenzwert von 250.000 Dollar.

Was das für Folgen hat, ist kaum abzusehen. Klar ist: die Marktpreise für Staatsanleihen werden sich stabilisieren und die Zombie-Banken haben erstmal ein Jahr Ruhe. US-Bankkonten werden im Grunde zu liquiden US-Staatsanleihen. Solange der Staat und die Zentralbank irgendwie solvent bleiben, können Kunden von US-Banken keine Einlagen mehr verlieren. Marktgetriebene Innovation oder gar der Versuch alternativer Banken-Modelle bleiben derweil dem als Kasino verpönten Krypto-Sektor überlassen. Welch Ironie angesichts von Zombie-Banken wie der SVB oder der ebenso schwer taumelnden Credit Suisse, und der Billionen, die für ihre Rettung aufgebracht werden müssen.

Irgendwie bleibt das ungute Gefühl, dass dieser Zombie-Film kein gutes Ende nehmen wird.